En savoir plus sur le nouveau statut de l’entrepreneur individuel

La législation concernant l’entrepreneur individuel évolue. Focus sur les principaux changements.

L’objectif du législateur est de protéger le patrimoine privé en cas de difficultés financières rencontrées par l’entrepreneur.

En France, le principe d’unicité du patrimoine codifié aux articles 2284 et 2285 du Code civil affirme que le patrimoine est un tout. En cas de liquidation judiciaire d’une personne physique qu’elle soit commerçante artisan, ou exerçant une activité indépendante, les actifs considérés comme personnels serviront à payer les dettes professionnelles.

Des mesures d’atténuation pour protéger les biens personnels ont été mises en œuvre à travers :

- Le choix des régimes matrimoniaux (régime de la séparation de biens) ;

- La mise en société de l’activité professionnelle (EURL, SARL, SAS…) ;

- La possibilité de faire des déclarations d’insaisissabilité :

- de la résidence principale (loi n° 2003–721 du 1er aout 2003 pour l’initiative économique)

- des autres biens fonciers non professionnels (loi n° 2008–776 du 4 aout 2008 de modernisation de l’économie).

- La création de l’EIRL (loi n°2010–658 du 15 juin 2010), régime optionnel, a permis d’avoir un patrimoine d’affectation (patrimoine professionnel) distinct du patrimoine privé, sans création d’une personne morale.

Enfin, la loi n°2015–990 du 6 août 2015 dite « loi Macron » a rendu de plein droit insaisissable la résidence principale de l’entrepreneur sans faire de déclaration pour bénéficier du dispositif.

L’EIRL n’a pas rencontré le succès attendu. Moins de 5 % des travailleurs indépendants ont opté pour ce statut. Les causes de cet échec peuvent être recherchées dans la complexité du régime, le formalisme de la déclaration d’affectation, les obligations comptables et fiscales.

Avec la loi n°2022–172 du 14 février 2022 en faveur de l’activité professionnelle indépendante et ses décrets d’application, un statut unique de l’entrepreneur individuel (EI) a été créé. C’est un statut qui intègre les principales caractéristiques de l’EIRL et qui permet de plein droit, sans aucun formalisme, une séparation des patrimoines professionnel et personnel, tout en maintenant la possibilité de faire des déclarations d’insaisissabilité pour les biens fonciers non professionnels.

Il n’est plus possible de créer une EIRL. Avec l’EI, la dissociation du patrimoine s’opère automatiquement, elle est codifiée à l’article L 526–22 du Code de commerce.

Ce dispositif déroge aux articles 2284 et 2285 du Code civil.

Distinction patrimoine professionnel - patrimoine personnel de l'EI

L’article L 526-22 du Code de commerce stipule que le patrimoine professionnel est composé :

- Des biens, droits, obligations et suretés dont l’entrepreneur est titulaire et qui sont utiles à son activité ou à ses activités professionnelles indépendantes ;

- Des dettes professionnelles et notamment des cotisations sociales TNS.

Les éléments de patrimoine de l’EI non compris dans le patrimoine professionnel constituent son patrimoine personnel. Ainsi la notion de biens utiles à l’activité est déterminante.

Biens utiles à l'activité de l'EI

Le critère d’utilité est plus large que celui de nécessité qui avait été retenu pour les EIRL. L’article R526–26 du Code de commerce précise qu’il y a lieu de retenir les biens qui, par nature, par destination ou en fonction de leur objet, servent à l’activité professionnelle.

Le patrimoine professionnel comprend, comme c’était le cas pour l’EIRL, les biens mais aussi les emprunts et suretés rattachés. L’article R 526-26 donne une liste non exhaustive :

- Fonds de commerce, fonds artisanal, fonds agricole, droit de présentation de la clientèle d’un professionnel libéral, tous les biens corporels et incorporels y afférents ;

- Éléments corporels : matériel, mobilier, outillage, matériel de transport… ;

- Biens immeubles servant à l’activité, y compris la partie de la résidence principale utilisée pour un usage professionnel ;

- Les actions et parts de sociétés détenues par l’entrepreneur et lui donnant en location des locaux pour l’exercice de son activité ;

- Les stocks ;

- Les fonds de caisse et comptes bancaires liés à l’activité.

Cette liste appelle quelques commentaires. S’agissant des biens à usage mixte (véhicule par exemple), la partie utilisée à l’activité serait intégrée au patrimoine professionnel. Un véhicule utilisé à des fins professionnelles mais non inscrit à l’actif sera à retenir dans le patrimoine professionnel.

Des parts de SCI, détenues par l’entrepreneur, lui donnant en location des locaux pour son activité professionnelle font partie du patrimoine professionnel.

Les sommes destinées à pourvoir aux dépenses courantes de l’activité sont également à retenir. Il est donc important d’avoir un compte bancaire dédié à l’activité, même si contrairement à l’EIRL, l’ouverture d’un compte bancaire séparé n’est pas obligatoire.

Enfin, il est précisé que lorsque l’EI est tenu à des obligations comptables légales ou réglementaires, son patrimoine professionnel est présumé comprendre au moins l’ensemble des éléments enregistrés au titre des documents comptables.

En cas de litige sur la qualification d’un bien (professionnel-personnel), la charge de la preuve appartient à l’entrepreneur.

Droits des créanciers

Principe

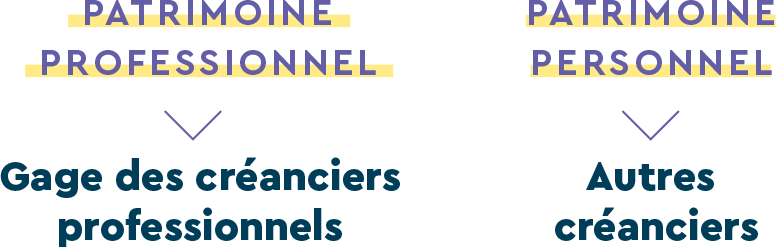

Le cloisonnement entre patrimoine professionnel et personnel induit deux catégories de créanciers ayant des droits différents.

Le droit des créanciers professionnels est limité au patrimoine professionnel sauf sûretés conventionnelles.

S’agissant des créanciers personnels, en cas d’insuffisance du patrimoine personnel, ils peuvent exercer leurs droits sur le patrimoine professionnel dans la limite du bénéfice du dernier exercice clos.

L’entrepreneur individuel ne peut pas se porter caution en garantie d’une dette dont il serait le débiteur.

Prise d’effet

Pour les EI déjà installés avant le 15/05/2022, la séparation des patrimoines est applicable pour les créances nées après le 15/05/2022.

Pour les EI installés après le 15/05/2022, la séparation des patrimoines est applicable dès l’immatriculation ou dès le début de l’activité.

Remise en cause du dispositif

Droit à renonciation : l’entrepreneur individuel pourra accorder à un créancier des garanties sur son patrimoine personnel, c’est le droit à la renonciation. Cependant, des conditions de forme sont à respecter sous peine de nullité (demande écrite du créancier, délai de réflexion, acte de renonciation). Cette possibilité de renonciation vise notamment à faciliter l’obtention de crédit bancaire.

Cas de fraude : l’administration fiscale et les organismes de sécurité sociale ont un droit de gage sur l’ensemble des patrimoines, en cas de manœuvres frauduleuses ou d’inobservations graves et répétées des obligations fiscales ou sociales.

Formalisme

Aucune démarche n’est à accomplir. La dissociation des patrimoines est automatique, mais une information des tiers (art R 526-27 c.com) doit être faite :

- L’EI doit utiliser une dénomination incorporant son nom (ou nom d’usage) précédé ou suivi de : entrepreneur individuel ou EI ;

- Cette dénomination doit figurer sur tous les documents et correspondances à usage professionnel (art R 123–237 c.com) ;

- Chaque compte bancaire dédié à l’activité professionnelle doit contenir la dénomination dans son intitulé.

Entrepreneur individuel en difficulté

En cas de difficultés professionnelles, l’EI peut bénéficier des procédures amiables ou collectives. Les biens personnels ne peuvent être vendus par le liquidateur, sauf en cas de faute de gestion ayant contribué à l’insuffisance d’actif (art L 651–2c.com).

L’EI est autorisé à exercer une nouvelle activité professionnelle, avec constitution d’un nouveau patrimoine, sans attendre la clôture de liquidation. Cette faculté ne sera pas ouverte aux entrepreneurs qui auront fait l’objet, depuis moins de 5 ans, d’une liquidation judiciaire clôturée pour insuffisance d’actif.

En cas de difficultés personnelles, la procédure de surendettement est ouverte aux EI dès lors que leurs dettes concernent leur patrimoine personnel.

Cessation d’activité, décès de l’entrepreneur individuel : dans ces deux cas, il y a une réunification des patrimoines. Les créanciers recouvrent un droit de gage général sur l’ensemble des biens, excepté pour les créanciers professionnels sur la résidence principale (qui est insaisissable de plein droit) et sur les autres biens fonciers non professionnels, pour lesquels une déclaration d’insaisissabilité a été faite.

Cette réunification des patrimoines ne s’applique pas en cas d’ouverture d’une procédure collective avant la cessation d’activité ou, en cas de décès de l’EI en cessation de paiement, si un créancier demande l’ouverture d’une procédure collective dans l’année du décès.

Transmission de l’entreprise individuelle

La loi nouvelle institue un mécanisme unifié de transmission sans liquidation du patrimoine professionnel. Que le transfert soit réalisé à titre onéreux, gratuit ou par apport, le transfert doit porter sur l’intégralité du patrimoine et les mesures de publicités préalables doivent être réalisées, permettant ainsi aux créanciers d’exercer leur droit d’opposition.

Régime fiscal

Régime de droit commun

L’EI est imposable à l’impôt sur le revenu dans la catégorie des BNC, BIC ou BA en fonction de la nature de son activité.

Régime optionnel

L’EI peut opter pour son assimilation à une EURL ou une EARL. Cette option est irrévocable et vaut option pour l’IS sans avoir à créer de société. Elle doit être exercée dans les 3 mois de l’exercice au titre duquel l’entrepreneur souhaite que l’EI soit taxée à l’IS.

L’EI ne peut pas renoncer à son assimilation à une EURL ou une EARL mais peut renoncer à l’option à l’IS jusqu’ au 5e exercice suivant celui au titre duquel elle est exercée.

L’option pour l’IS emporte les conséquences fiscales d’une cessation d’activité et le régime des biens migrants s’appliquera aux biens utiles qui passeront du patrimoine privé au patrimoine professionnel. La rémunération de l’entrepreneur sera déductible fiscalement et taxée entre les mains du bénéficiaire conformément à l’art 62 CGI.

Les documents comptables permettent d’identifier la rémunération. Les sommes prises en plus des rémunérations seront traitées comme des dividendes. La taxe sur les véhicules était exigible pour les EIRL ayant demandé leur assimilation à une EURL, il devait en être de même pour les EI.

Régime social

L’EI taxable à l’impôt sur le revenu relève du régime des TNS, alors que l’EI optant pour l’IS a un régime social qui se rapproche de celui des gérants majoritaires de SARL : cotisations TNS sur la rémunération et sur la fraction des dividendes supérieurs à 10 % du bénéfice net imposable.

L’arbitrage salaires-dividendes réservé aux dirigeants de sociétés soumises à l’IS est désormais ouvert aux EI ayant opté pour l’IS.

En savoir plus sur les changements de statut de l'entrepreneur individuel en 2022

Consultez le Replay de notre conférence Petit déj au 50

du 16 novembre 2022 :

« Entrepreneur individuel, quelles modifications à la suite du changement de statut ? »